7月20日,中國銀保監會發布了《商業銀行理財業務監督管理辦法(征求意見稿)》,牽動逾20萬億元銀行理財產品的新規正式落地,與今年4月發布的“資管新規”共同構成銀行開展理財業務需要遵守的監管要求。

具體來看,有六大看點——

銷售起點降至1萬元

《辦法》明確要實行分類管理,區分公募和私募理財產品。公募理財產品面向不特定社會公眾公開發行,私募理財產品面向不超過200名合格投資者非公開發行;同時,將單只公募理財產品的銷售起點由目前的5萬元降至1萬元。

中國社科院金融研究所銀行研究室主任 曾剛:降低了銀行理財的門檻實際上對老百姓和銀行都是一個比較好的利好消息,意味著銀行理財的銷售端更加有吸引力和競爭性。此外,在過渡期當中也是允許各個機構根據自己的情況來安排存量調整的步驟,可以在很大程度上降低對市場的短期沖擊。

可發行老產品對接未到期資產

《辦法》過渡期要求與資管新規保持一致,自《辦法》發布實施后至2020年12月31日。在過渡期內,銀行新發行的理財產品應當符合《辦法》規定。同時可發行老產品對接未到期資產,但應控制存量理財產品的整體規模;過渡期結束后,不得再發行或者存續違反規定的理財產品。

允許部分產品采用攤余成本法進行估值

在推動理財業務規范運作、實現凈值化管理方面,《辦法》規定,一是確保理財產品獨立性。規范滾動發行、集合運作、分離定價的資金池理財業務。二是強化管理人職責。要求銀行誠實守信、勤勉盡責地履行受人之托、代人理財的職責。三是要求理財產品實行凈值化管理,堅持公允價值計量原則,鼓勵以市值計量所投資資產,允許符合條件的封閉式理財產品采用攤余成本計量。

新時代證券首席經濟學家 潘向東:在凈值化管理方面,《辦法》并非“一刀切”全部采取市值管理,允許符合條件的封閉式理財產品采用攤余成本計量,在過渡期內,可以參照貨幣市場基金估值核算規則,這在一定程度上解決了對商業銀行理財產品采取何種凈值管理的困境。

允許理財產品投資各類公募證券投資基金

現行銀行理財業務監管制度規定公募理財產品只能投資貨幣型和債券型基金,《辦法》放開了相關限制,允許公募和私募理財產品投資各類公募證券投資基金;同時,與“資管新規”保持一致,理財產品投資公募證券投資基金可以不再穿透至底層資產。

對非標投資仍然嚴格

光大銀行資產管理部總經理潘東強調,《辦法》延續了原銀監會8號文的投資限額要求,即銀行理財產品投資非標準化債權類資產的余額,不得超過理財產品凈資產的35%或銀行總資產的4%;同時又按照資管新規的監管思路,要求期限匹配。

理財子公司管理辦法正在制定中

銀保監會有關部門負責人稱,目前,銀保監會已經起草《商業銀行理財子公司管理辦法》,待《辦法》發布后,將作為《辦法》配套制度適時發布實施。

理財新規落地,牽動逾20萬億巨資

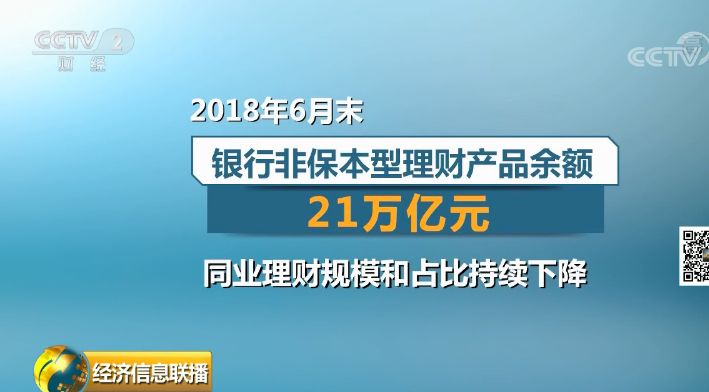

隨著銀保監會加大監管力度,銀行理財業務正在進行有序調整。2017年底,銀行非保本型理財產品余額為22.17萬億元,2018年5月末余額為22.28萬億元,6月末余額為21萬億元,同業理財規模和占比持續下降。

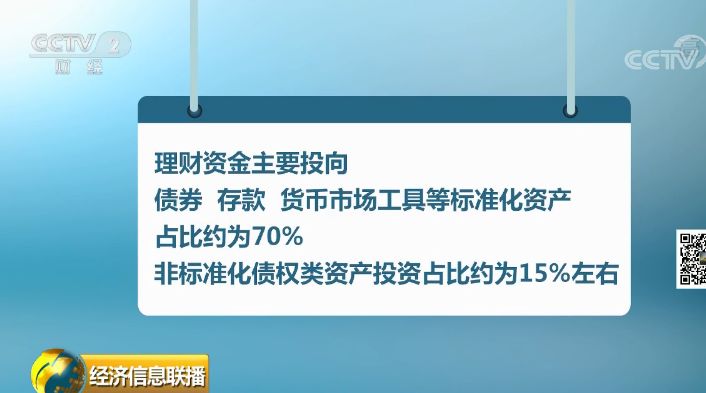

理財資金主要投向債券、存款、貨幣市場工具等標準化資產,占比約為70%;非標準化債權類資產投資占比約為15%左右,總體保持穩定。

多位業內專家指出,《辦法》與資管新規去通道、去套嵌、控制杠桿水平、過渡期安排等基本原則一脈相承,有利于細化銀行理財監管要求,消除市場不確定性,穩定市場預期。

同時,《辦法》充分考慮了執行中可能面臨的問題,對部分規定予以緩沖,有助于緩解未到期存量資產提前贖回風險的壓力,避免理財規模大幅萎縮并危及實體經濟融資。